- Détails

FREQUENTATIONS DES COMMERCES, LOYERS, DYNAMISME INTERNATIONAL, QUEL BILAN 2022 ET PERSPECTIVES 2023 ?

Le rendez-vous annuel d’Eurelia, division internationale de Procos, pour faire le bilan de l’année passée et comprendre les enjeux internationaux des enseignes en 2023 avait lieu le 2 février dernier.

A cette occasion, l’expert des fréquentations dans les centres commerciaux et les sites retail : SHOPPERTRAK/SENSORMATIC, le cabinet économique indépendant TAC ECONOMICS, l’enseigne de grande distribution CARREFOUR et CUSHMAN & WAKEFIELD, société de conseil, experte en immobilier commercial et connue dans le monde entier, sont venus partager leurs visions.

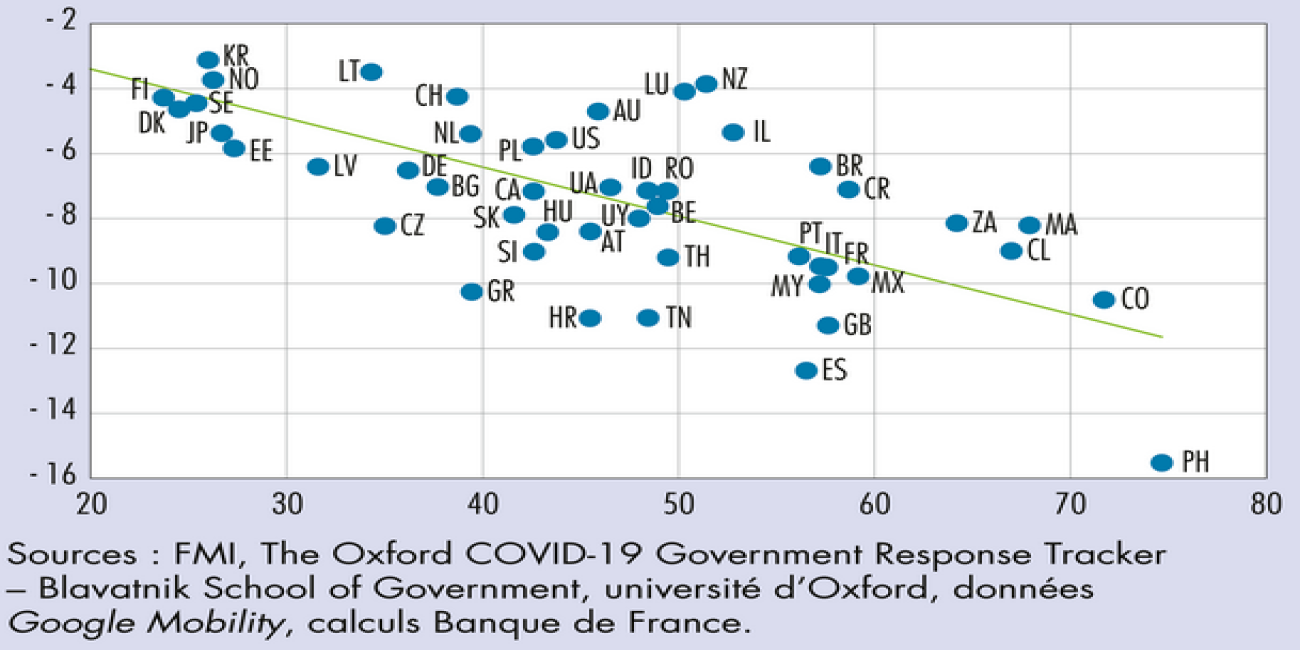

Tout d’abord, l’approche de SHOPPERTRAK/SENSORMATIC a permis d’observer que les fréquentations en 2022 peinent à retrouver les niveaux d’indice de fréquentation retail pré-Covid. En effet, la période qui précède mi-mai a été marquée par des restrictions impactantes pour de nombreux pays. De plus, 2022 a été frappée par de nouveaux facteurs géopolitiques et économiques tels que l'invasion de l'Ukraine, et de nouvelles séries de défis, à savoir l'inflation, l'augmentation du coût de la vie, la hausse du dollar et la distorsion continue de la chaîne d'approvisionnement ayant un impact direct sur la disponibilité et la consommation en magasin.

Si l’on compare 2022 à 2021 en revanche, on retrouve des fréquentations en croissance, bien qu'à un niveau inférieur à 2019.

On note un décalage entre les indices retail et les indices centres commerciaux qui peut s’expliquer par le fait que ces derniers ont moins subit les pertes de trafic que les autres points de vente dans le sens où ils pouvaient accueillir des clients pour les activités essentielles malgré les restrictions.

On observe deux groupes de pays : ceux pour qui les baisses de fréquentation sont de plus de 20% (France, Allemagne, Belgique, République Tchèque, Italie et les Pays nordiques en dehors de la Suède qui s’en sort mieux) et, ceux qui sont autour de -10% de fréquentation (Irlande, Angleterre, Autriche, Suisse et Suède) en magasins au cumul pour l’année 2022 par rapport au cumul 2019.

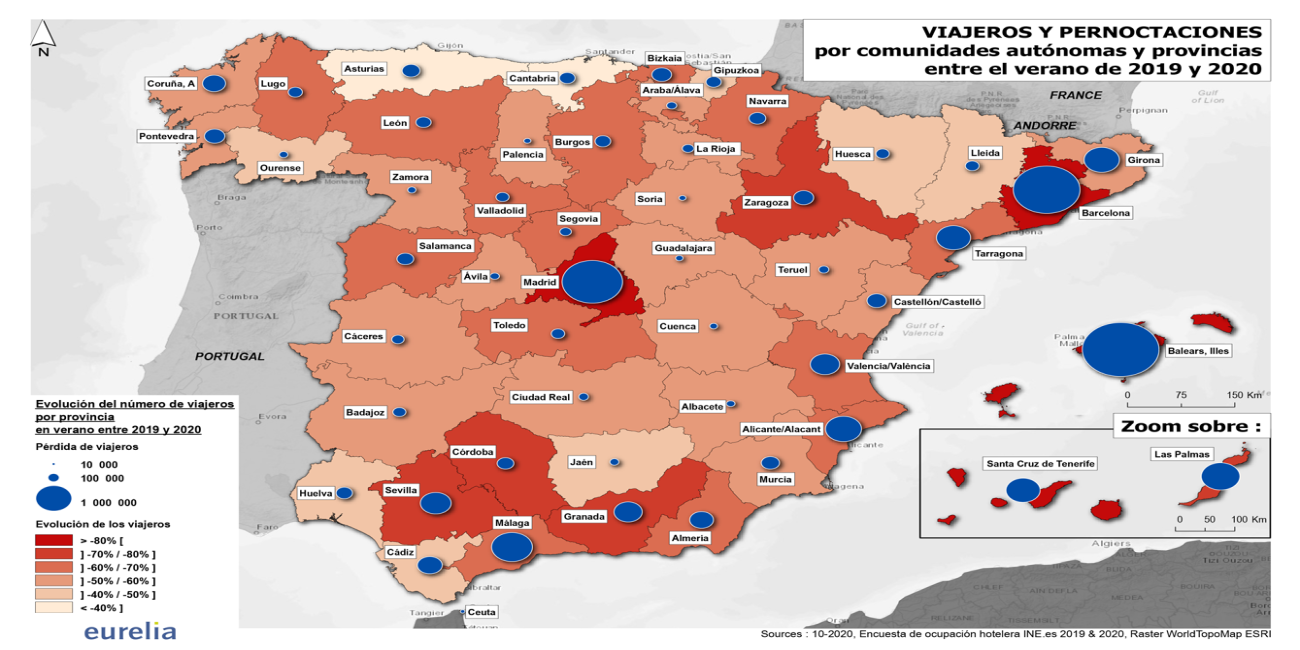

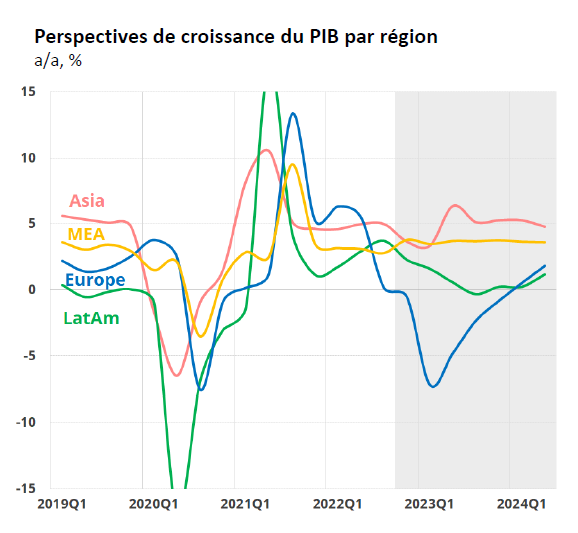

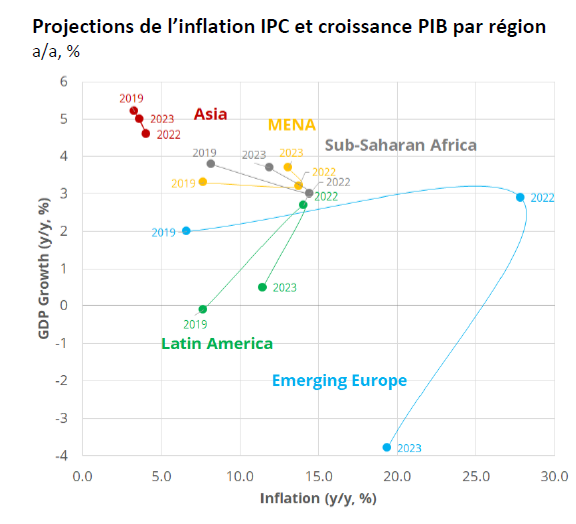

TAC ECONOMICS est ensuite revenu sur la surperformance des économies émergentes par rapport aux pays développés en 2022.

Le premier trimestre 2023 devrait être plus mesuré pour les économies émergentes avec des contraintes sur les liquidités, les stress géopolitiques et l’impact des économies matures chahutées. Une reprise au deuxième trimestre devrait s’observer grâce à une amélioration notamment de l’environnement international. Toutefois, l’Europe montre les indicateurs les plus défavorables avec une inflation persistante quand l’Asie souffre peu de l’inflation et affiche des perspectives de croissance plus forte avec un rebond attendu de la Chine qui devrait s’imposer comme « driver » de la croissance mondiale.

Les prévisions pour fin 2023 anticipent une hausse cyclique du prix du pétrole et bien que la pression inflationniste soit moindre en 2023, les prix alimentaires resteront élevés dans toutes les économies. La confiance des ménages dans la zone euro est mesurée à des niveaux plus bas que lors de la crise Covid, en raison de l’érosion du pouvoir d’achat. TAC ECONOMICS table sur une inflation dans la zone euro à fin 2023 autour de 4%.

Source : TAC Economics Datalab

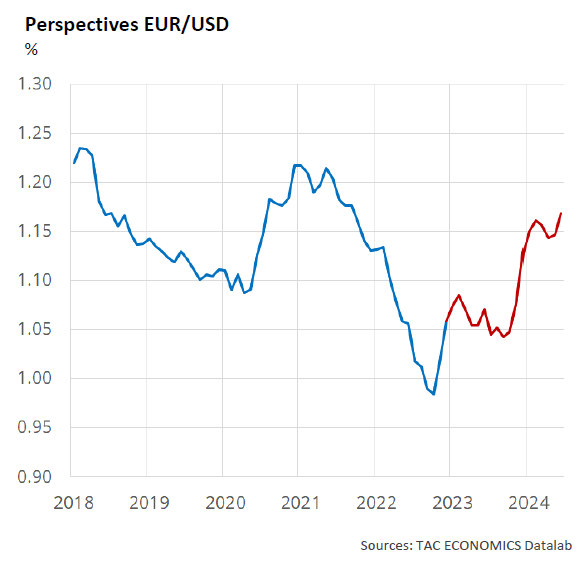

Parallèlement, le renforcement de l’euro face au dollar devrait permettre de stabiliser les pressions inflationnistes sur les approvisionnements.

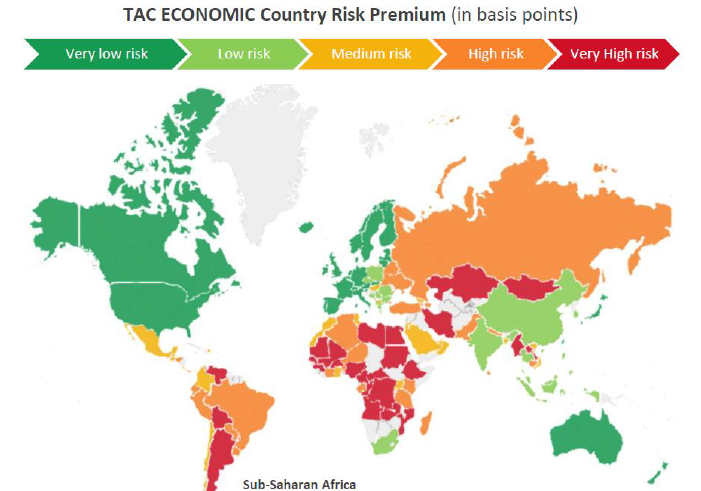

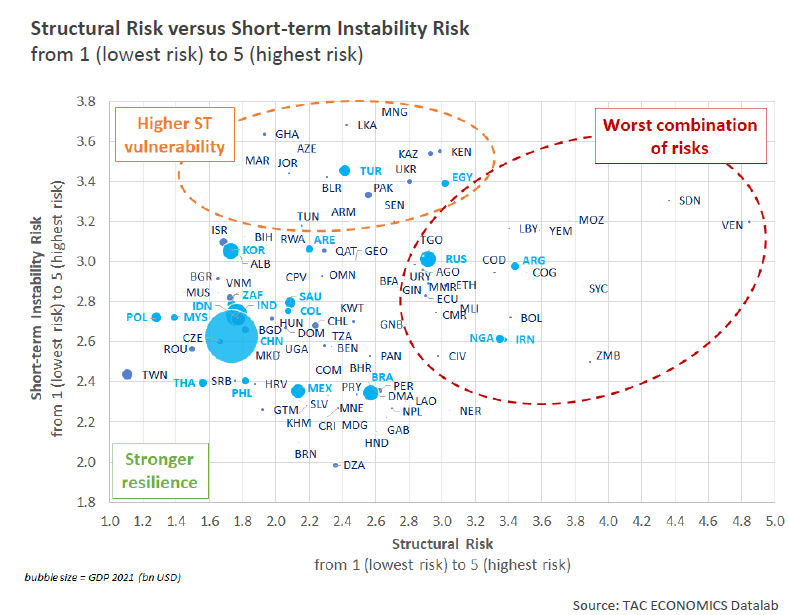

Quant au risque pays, en 2022 on a vu une hausse généralisée du risque dans les pays émergents. En 2023, on s’attend à une plus forte résilience chez les grands émergents et des risques de liquidité, sociaux et politiques toujours prononcés sur les autres, notamment à court-terme et pour des raisons politiques souvent. L’Asie montre des signaux plus favorables contrairement à l’Argentine, le Venezuela, l’Egypte et la Turquie.

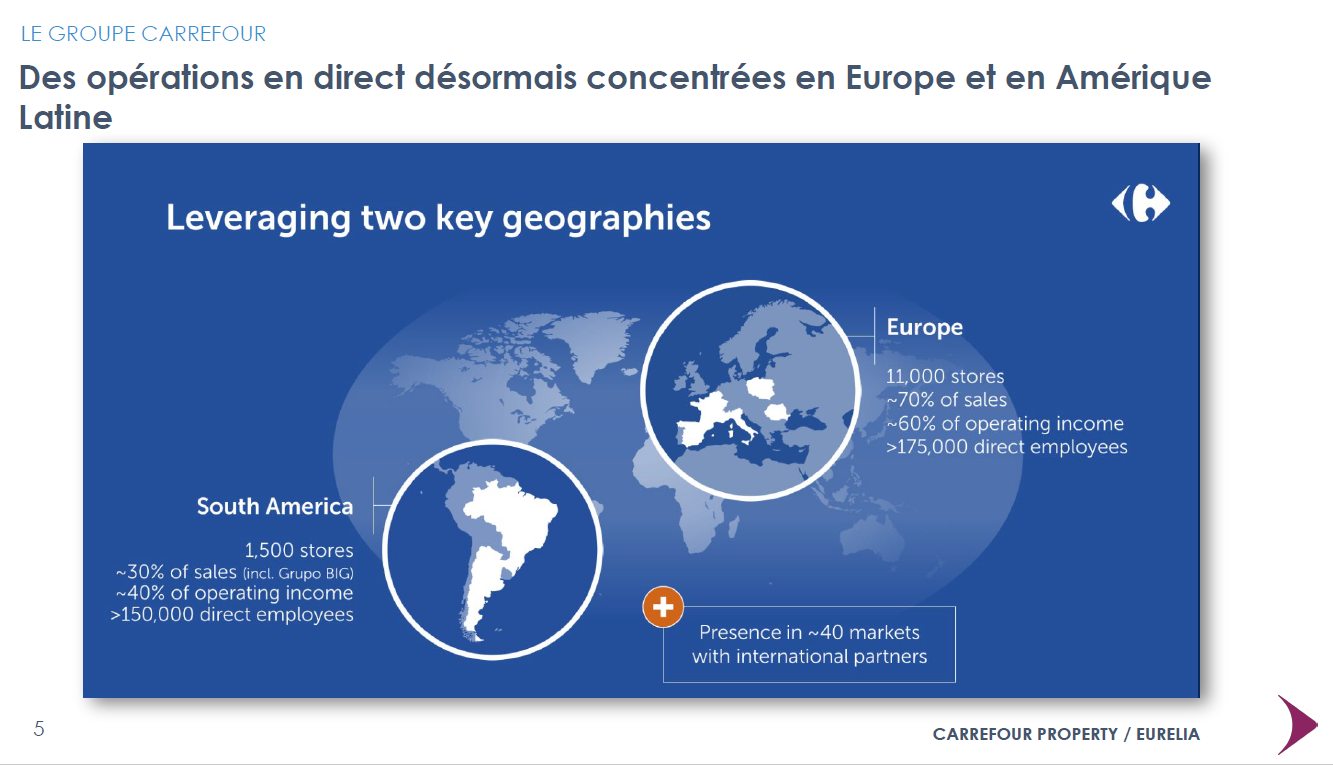

CARREFOUR, enseigne leader de la distribution en France et dans le monde a ensuite exposé sa vision stratégique à horizon 2026. Souvent pionnier sur les marchés internationaux et partenaire des enseignes françaises dans leurs implantations, leur feuille de route internationale permet aux enseignes de sentir le marché international.

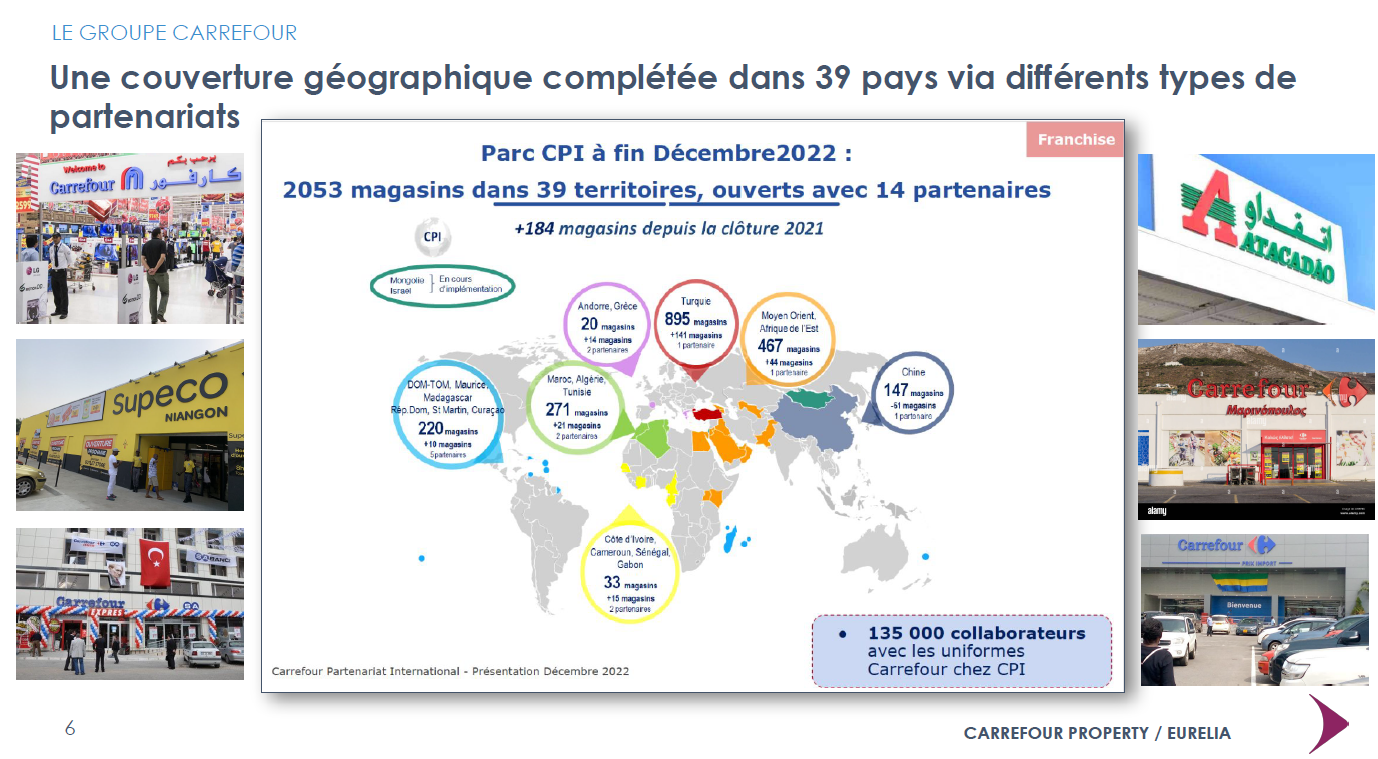

Présente dans une quarantaine de pays, dont huit , en intégrés (France, Brésil, Espagne, Italie, Belgique, Pologne, Roumanie, Argentine ; de nombreux partenariats en master franchise pour le Moyen Orient et l’Afrique, la Turquie, l’Indonésie… et des marchés de négoce de produits Carrefour.

CARREFOUR est revenu sur sa stratégie d’expansion à court et moyen termes avec l’ouverture prochaine d’Israël et de la Mongolie en 2023. Puis, suivront l’Amérique du Sud avec le Chili, la Colombie et le Pérou), l’Afrique (l’enseigne s’intéresse à la Tanzanie, le Kenya, le Cameroun et le Gabon) et le Moyen-Orient (pour Atacadao en Arabie Saoudite).

L’enseigne a ensuite exposé sa vision en matière de format : en dehors de quelques exceptions comme en Roumanie où le format d’hypermarché est plébiscité, le développement sera plutôt au « convenience stores » essentiellement en franchise pour 90% des futures ouvertures sur un parc actuellement composé à 60% de franchises.

Quant à la typologie de lieu de commerce et les tendances de consommation, CARREFOUR évolue vers l’occasion, l’intensification de la livraison à domicile et du drive (à l’exception du drive piéton non rentable) et l’accélération du e-commerce. L’enseigne a également expliqué qu’elle n’a pas la volonté à court terme de développer de corners d’enseignes dans ses magasins contrairement à certaines autres enseignes alimentaires telles que Cora en Belgique…

Pour finir, CUSHMAN & WAKEFIELD est revenue sur les changements au sein de l’écosystème, imposés par les crises traversées ces derniers mois et mentionnées ci-dessus : recherche de sens, de bien-être et de local…

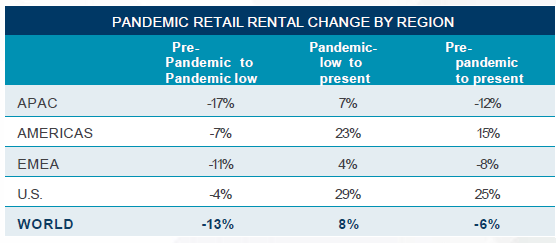

Pendant la crise Covid, on a pu observer une baisse des valeurs locatives conjoncturelles en raison d’une loi de l’offre et de la demande secouée, mais elles se sont rapidement stabilisées pour repartir à la hausse sur certains axes n°1, notamment avec le retour des touristes et la prise de parts de marché par opportunisme de nouvelles enseignes. Les secteurs n°1 tendent à être plus limités en taille, mais auront plus de poids : moins de secteurs marchands diffus mais une expérience magasin plus forte et plus d’exigence de la part des enseignes pour ne plus aller que sur des secteurs très porteurs. Les places devraient donc être plus rares, donc plus chères.

A la question : les baux temporaires masquent-ils la vacance ? CUSHMAN répond : « peut-être, néanmoins une demande a émergé pour ce mode de fonctionnement qui permet le « try & error » pour s’adapter plus vite qu’avant en fonction de la demande. ».

CUSHMAN a aussi commenté son rapport paru récemment sur les valeurs locatives « Main Streets » en expliquant certaines évolutions depuis le Covid par l’analyse d’où les gens vivent, travaillent et achètent.

Retrouvez les différentes parties en visionnant le Replay :

- Voir le replay / mot de passe : JmMAsmm3

|

Timing |

Intervenant et thèmes |

|

0 -> 41’16 |

- fréquentations COMMERCE : bilan 2022 par SHOPPERTRAK avec Hervé VERVOORT, Directeur France - Benelux - Nordics /Sensormatic- ShopperTrak et Soizic DOREY, Senior Customer Success Manager Global Accounts |

|

41’16 -> 1H13’40’’ |

- Dynamisme des marchés internationaux par TAC ECONOMICS par Sandrine LUNVEN, Chief Project Officer & Senior Economist chez TAC ECONOMICS |

|

1H13’40’’ -> 1H40’33’’ |

- CARREFOUR : feuille de route internationale par Dan OHNONA, Group Head of expansion |

|

1H40’36’’ -> 2H37’17’’ |

- CUSHMAN & WAKEFIELD : QUELLE EVOLUTION DES LOYERS DEPUIS LA COVID ? par Robert Travers, International Partner, Head of EMEA Retail et Simon Maurel (Partner, Cross border, head of international tenants representation) |