Contexte économique européen en 2020

Depuis le début de la pandémie au printemps 2020, les gouvernements internationaux sont intervenus par le biais de différents instruments : recours massif aux dispositifs d’activité partielle, reports de cotisations sociales pour les entreprises, prêts garantis par l’Etat, etc.

La réponse des Etats membres avait pour objectif de limiter le risque de faillites d’entreprises et de hausse des licenciements, afin d’atténuer le choc notamment sur la consommation et d’assurer une reprise vigoureuse.

Dans l’ensemble, ces mesures ont permis que la reprise de l’économie en Chine, aux États-Unis et même en Europe soit rapide dès l’été et même plus importante qu’initialement prévue. L’économie européenne a par exemple connu un rebond de sa croissance au troisième trimestre atteignant 12,7 % pour la zone euro (contre + 10,5 % attendus). Parmi les quatre plus grandes économies de la zone euro, la France enregistre le rebond le plus important au T3 2020 avec 18,2 % suivie de l’Espagne, l’Italie et l’Allemagne.

Ces chiffres sont spectaculaires mais ne corrigent que partiellement la récession massive qui a précédé ; les PIB allemand, français et italien se situent encore 4 % sous leur niveau du T4 2019, celui de l’Espagne 9 % en dessous selon les estimations à fin 2020 d’Eurostat.

Un des principaux apprentissages de la pandémie concerne la réindustrialisation de l’Europe. L’ensemble de la planète a pris conscience de la dépendance de toutes les économies mondiales aux produits et composants chinois. Ce qui pousse les entreprises, mais aussi les États, à tenter de réduire ces dépendances en relançant certaines productions industrielles. Cela prendra toutefois des années puisqu’au-delà de la relocalisation des productions, se pose la question des compétences et de la formation, mais aussi celle du coût de telles mesures et de leur impact sur la consommation.

Contexte international global

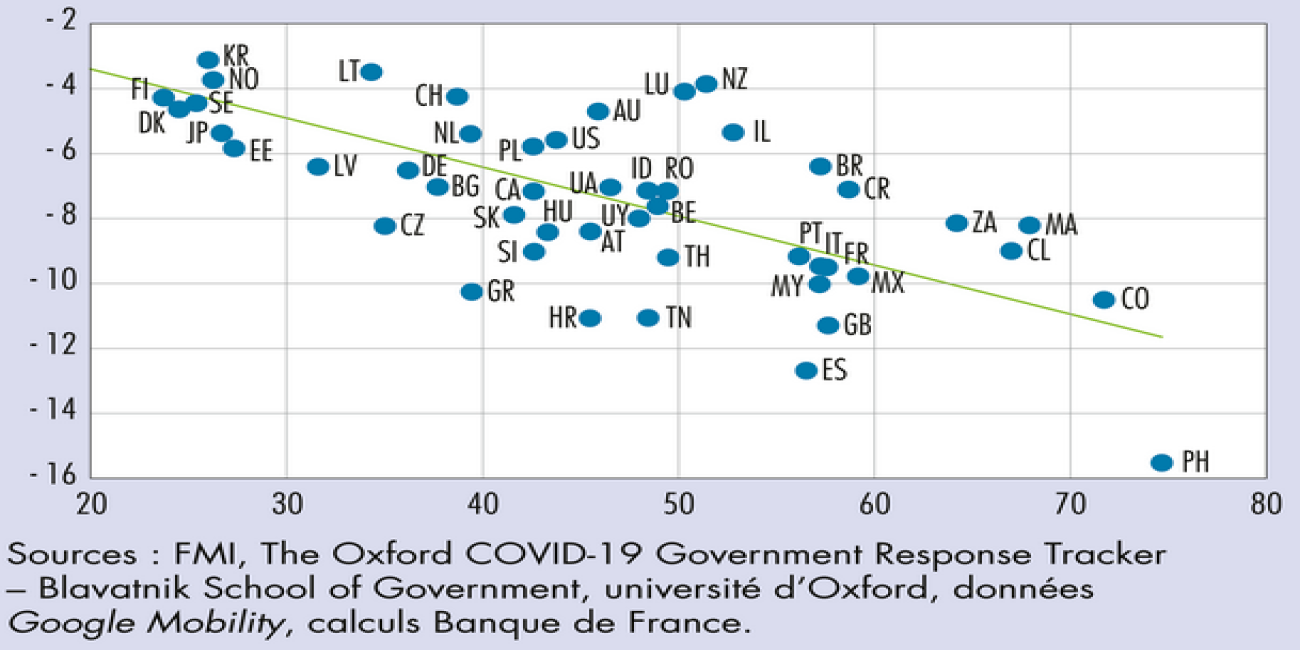

Il ressort que quel que soit le régime politique ou l’âge de la population, les régions sont touchées de manière très différente, mais assez homogène au sein d’une même région. Les pays les plus touchés depuis le début de la pandémie sont l’Amérique du Nord et du Sud (USA, Brésil, Argentine mais aussi Pérou, très affectés depuis plusieurs mois avec beaucoup de cas et de décès) et l’Europe. D’autres pays paraissent plus protégés (l’Afrique et les pays d’Asie). Et même si on doutait des chiffres officiels de certains pays, l’Asie n’atteindrait toujours pas le niveau européen si on multipliait par 100 les pays affectés. Se crée alors une rupture entre pays occidentaux qui gèrent encore la crise et les pays asiatiques.

Les conséquences économiques sont plus fortes dans les pays les plus touchés évidemment car elles sont l’effet du confinement et de la dépendance au marché extérieur et du coup de frein dans la production.

On distingue 3 phases :

- Le choc de l’offre avec une économie chinoise qui ralentit.

- Le choc de la demande lié au confinement,

- La période d’incertitude de post-confinement à l’été (avec un virus non maitrisé et la crainte d’une 2è vague).

L’été a été meilleur que les prévisions, avec un bémol néanmoins à apporter en fonction des secteurs d’activité.

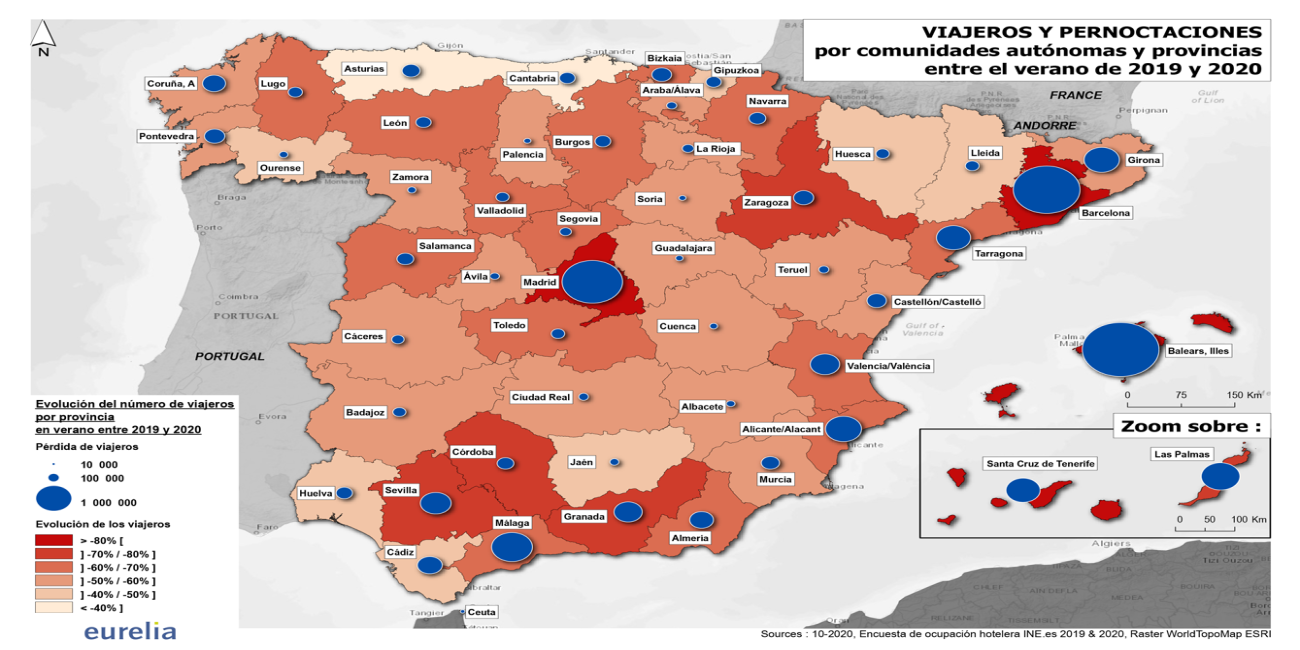

Le secteur du numérique est le gagnant de cette période mais les secteurs qui mettront le plus de temps à se relever sont ceux liés au tourisme international qui subit à la fois la Covid-19 et l’intensification des critiques de la mondialisation déjà dans l’air du temps avant la pandémie. En effet, le contexte d’avant-crise était celui des mouvements sociaux et de la démondialisation, voire du repli sur soi.

Contexte chinois et asiatique

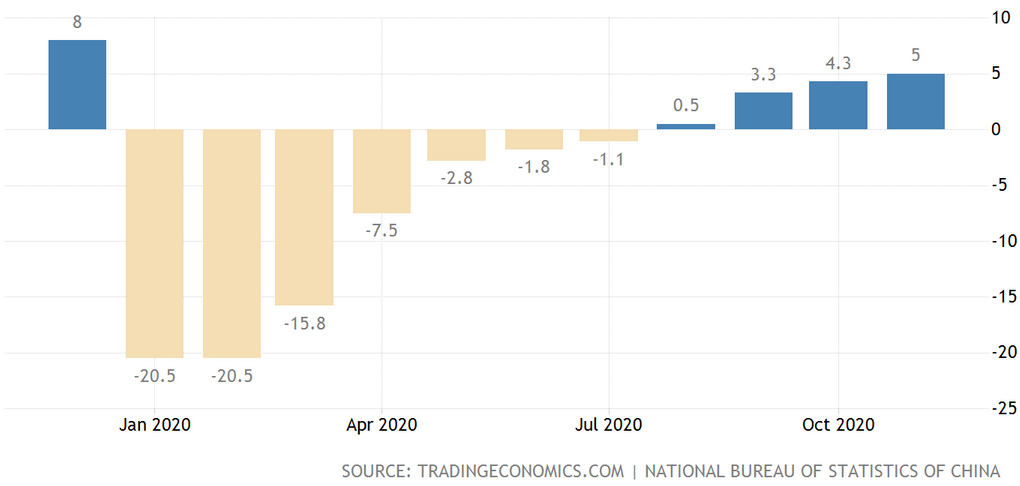

Si on regarde le cas de la Chine d’où tout est parti avec un premier cas avéré en décembre 2019, on lit beaucoup dans la presse que la croissance du pays a redémarré (+ 3,2 % dès le 2è trimestre 2020 par rapport au 2è trimestre 2019). La reprise totale des activités ayant eu lieu dès mai et la maîtrise de l’épidémie dès octobre sur son territoire. Néanmoins, la consommation a mis plus de temps à repartir.

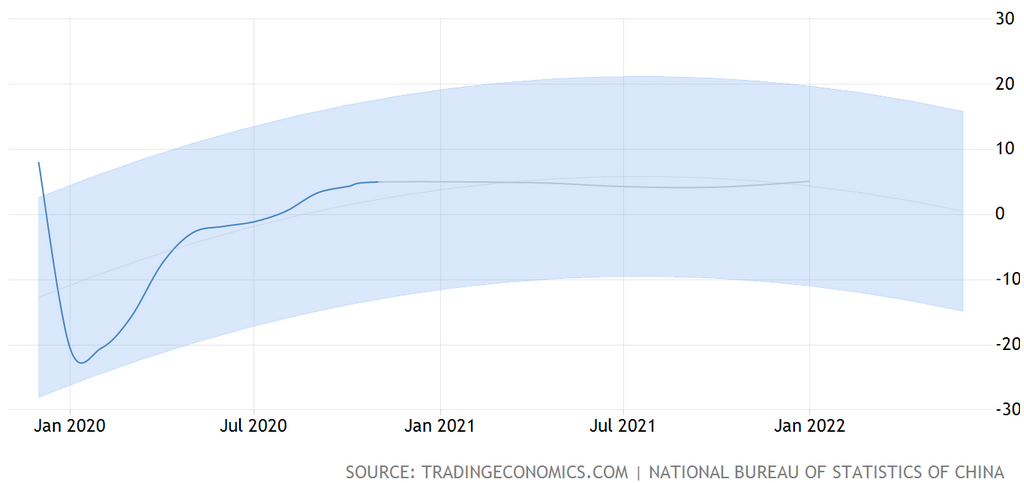

Les ventes de détail (ventes en ligne comprises) se sont stabilisées en août et reparties en septembre, octobre et novembre comparées aux mêmes mois de l’année précédente, alors qu'elles avaient plongé de - 20,5 % au plus fort de l'épidémie (janvier-février).

Les ventes ont continué de croître en novembre pour : les vêtements (4,6 % contre 12,2 % en octobre) ; soins personnels (8,1 % contre 11,7 %) ; cosmétiques (32,3 % contre 18,3 %) ; fournitures de bureau (11,2 pour cent contre 11,7 pour cent) ; bijoux (24,8 % contre 16,7 %) ; appareils électroménagers (5,1 % contre 2,7 %) ; les télécommunications (43,6 % contre 8,1 %) ; les automobiles (11,8 % contre 12 % en octobre) et les matériaux de construction (7,1 % contre 4,2 %). En revanche, les ventes ont chuté pour les meubles (- 2,2 % contre 1,3 %) ; et le pétrole et produits pétroliers (-11 % contre -11 %). De janvier à novembre, le commerce de détail a chuté de 4,8 %. De janvier à octobre, il avait chuté de 5,9 %. Les prévisions de ventes 2021 sont estimées par certains experts à + 5,1 % et + 6 % en 2022.

Ventes au détail 2020 (online inclus)

Prévisions de ventes en Chine

Le partenariat asiatique RCEP (des 15 pays) vient s’ajouter aux bonnes perspectives que semble offrir l’Asie en 2021 avec pour enjeu le développement de la consommation asiatique, propulsé en partie par la politique du président Trump et sa guerre commerciale. Cet accord de libre-échange concerne les dix pays membres de l'ASEAN, à savoir la Birmanie, Brunei, le Cambodge, l'Indonésie, le Laos, la Malaisie, les Philippines, Singapour, la Thaïlande et le Vietnam ; ainsi que cinq autres pays qui possèdent déjà un accord de libre-échange bilatéral avec l'ASEAN, à savoir : l'Australie, la Chine, le Japon, la Corée du Sud et la Nouvelle-Zélande.

La réunion Eurelia du 26 janvier aura pour objectif de traiter plus en profondeur le bilan mondial de l’année 2020 et les opportunités de marchés qui se dégagent en 2021.

Pour plus d’informations : Esta dirección de correo electrónico está siendo protegida contra los robots de spam. Necesita tener JavaScript habilitado para poder verlo. Sources : Eurostat ; Trading Economics ; IRIS